ピックアップ:What’s ‘Yield Farming’? (And How Do You Grow Crypto?)

日々暗号資産やブロックチェーンの情報を追っている人なら一度は聞いたことがあるかもしれませんが、DeFi(Decentralized Finance:分散型金融)という言葉が、今大きな注目を集めています。

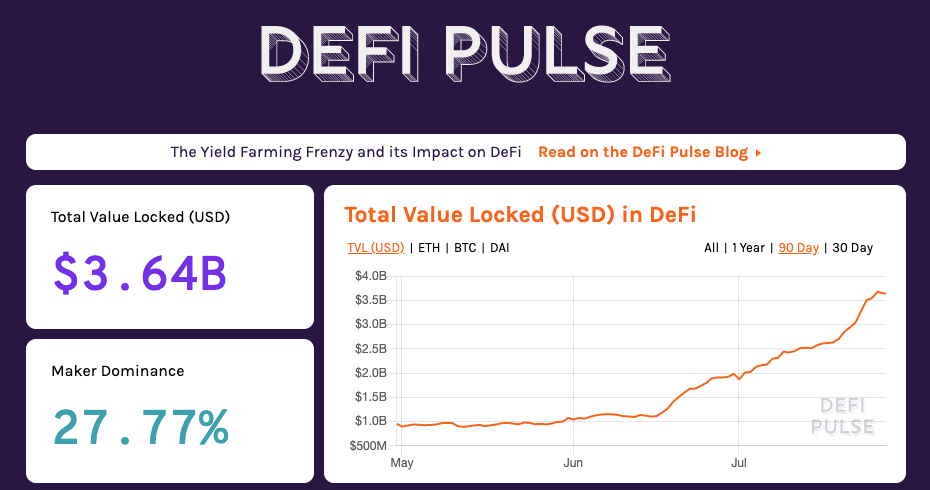

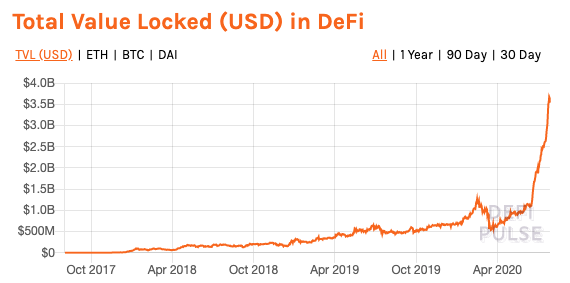

DeFi(ディーファイ)とは、イーサリアムブロックチェーン上の金融エコシステムを総称する言葉です。現在、DeFiエコシステム内のサービスに投入されている資金額の合計が、37億ドル(約3,900億円)を超えており、凄まじいスピードで成長しています。

7月後半からBTCやETH価格が急上昇しているのも、このDeFiの成長による影響です。2年前まではユーザーもサービスの数もわずかでしたが、今やブロックチェーンエコシステムに最も注目される領域の一つになっています。

DeFiとは何か

DeFiといえど提供されるサービスが既存金融と360度異なるという訳ではありません。DeFiエコシステム内には、既存の金融システムではお馴染みの取引所やレンディング、デリバティブ、投資などの金融サービス群があります。

したがって、既存の金融システムをパブリックブロックチェーン上で複製したもの=DeFiという認識でも間違いではありません。しかし異なるのは、根本的な思想や設計の部分です。以下はDeFiの特徴・メリットです。

・透明性が高い

ブロックチェーン上の取引は誰でも検証可能

・カウンターパーティーリスクが存在しない

金融機関に資産を預ける必要がなく、ブロックチェーン上で自分自身で資産を管理できる

・プログラマブル(構成可能性)

開発者は、既存のDeFiサービスを組み合わせて自由に新しいDeFiサービスを開発できる

・誰でも利用可能

インターネットに繋がっていて、暗号資産を持っていれば世界中誰でも利用できる

・検閲耐性

第三者が恣意的な理由で取引を無効化・改竄できない

DeFiの”De”がDecentralizedの頭文字2つであるように、これらの要素を抽象化して「分散性/非中央集権性がある」と表すこともできます。ただし現状全てのサービスが完璧な非中央集権モデルを実現してはいません。その点はしばしば批判の的になっており、解決すべき課題の一つです。

<過去のDeFi関連記事>

今、DeFiで何が起きているのか

現在のバブルとも呼べるブームに火をつけたのは「イールドファーミング(Yield Farming)」と呼ばれる概念です。イールドとは利回りのことです。この言葉は、資産をサービスを介して誰かに貸し出したり、流動性を提供することで、利回り/手数料を得る行為を指します。

DeFiには、資産を貸し借りができるレンディングサービスが複数存在します。それらのサービスにETHを預けておくと、反対側でその資産を借りた人から支払われる金利手数料が、利回りを得ることができます。

もう一つ、DeFiには分散型の取引所サービスが存在します。この取引所サービスにおいても、ユーザーは自分自身の暗号資産をサービスに預けることで、反対側でその資産を交換した人が支払った取引手数料を報酬として受け取ることができます。

冒頭述べたように、エコシステム全体でこうして預けられた資産の合計額が、現在3,900億円にまで急上昇しているのです。預けられる資産額が大きいということは、つまり預ける金銭的報酬が高いことを意味します。言い換えれば、それほど借入/取引の需要も高いということです。

上述のモデルのサービスが稼働し始めたのは最近のことではなく、1年ほど前から十分認知されていました。しかしそれに火をつけたのが、「資産を預ける」行為に二次的なインセンティブを提供する新しいトークン発行スキームが現れたからです。

これは端的に言えば、サービス側が資産を預けてくれた人に、株式に似た新規発行トークンを配布するというモデルです。資産を貸せばかすほど、流動性を提供すればするほど、「イールド(利回りor手数料収入)」に加えて、この先価値が価値が高まる(と期待されている)新規トークンが手に入るため、ここにユーザーが殺到しました。

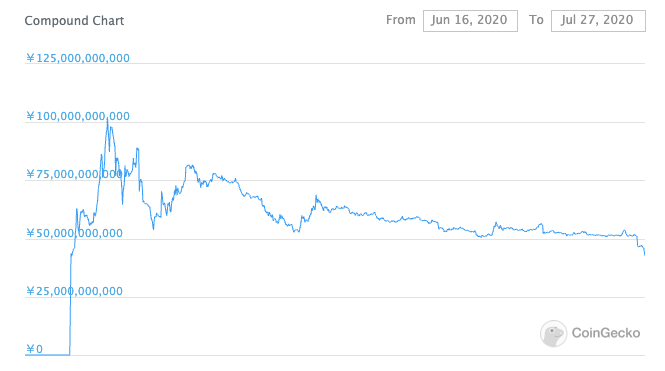

このモデルの代表格であるレンディングサービスCompoundのCOMPトークンは、配布開始から5日後、一時1,000億円の評価額を記録しました。不適切な比較であることは承知ですが、もし株式なら”ユニコーン企業”に肩を並べるバリュエーションです。

人々がCOMPを求める(COMPの価格が上がる)のは、それが投機対象としての価値を持っているからです。

ユーザーがCOMPの時価総額が上がると予想する理由は、間違いなくCompoundの利用度が増加しているからです。ですがその利用度の増加は何から生み出されているのでしょうか。それはサービスの利用に応じて配布されるCOMPです。

つまり、投機熱が投機熱を生む、限りなくバブルに近い構図だといえます。何を隠そう、これこそがレンディング及び取引所サービスに預けられている資産額が急上昇している理由です。

現時点でCOMPのように発行されるトークンは、株式のような議決権としての性質しか持ちません。そのため、根本的な価値がないはずのものに大量の資金が流れ込んでいるという見方もできてしまいます。当然、熱狂と同時に「DeFiは一過性のバブルに過ぎない」と強く批判されています。

イールドファーミングにトークン配布を組み合わせたサービスは未だ数えるほどしかありませんが、エコシステムの投機熱は十二分に大きいといえます。つられてETHを始めとする暗号資産の価格が上昇しているため、良い意味でも悪い意味でも、ICOを契機に始まった2017年のバブルを彷彿とさせるものがあります。

DeFiは元来、既存の金融機関への信用を必要せず、世界中の誰もが利用できるオープンな金融システムの構築を目指し成長してきたエコシステムです。注目度が上がるに越したことはありませんが、本来の目的やイメージを失ってしまっては意味がありません。

新規発行されるトークンに配当的性質を持たせる仕組みや、その他に別の利用価値を付け加えていくことは、トークン保有者の意思決定(投票)次第では実装可能です。一時的な投機熱の後に、健全で持続的なモデルを生み出していくことが、今後のエコシステムの発展には不可欠です。

----------[AD]----------

"バザール" - Google ニュース

July 28, 2020 at 06:54AM

https://ift.tt/2D8rQaL

女性の地位向上をフィンテックで支援する方法 - THE BRIDGE,Inc. / 株式会社THE BRIDGE

"バザール" - Google ニュース

https://ift.tt/2Sj4kxe

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

Bagikan Berita Ini

0 Response to "女性の地位向上をフィンテックで支援する方法 - THE BRIDGE,Inc. / 株式会社THE BRIDGE"

Post a Comment